La FED opte pour la patience en 2019

La Réserve fédérale (Fed) a confirmé son virage vers une approche patiente et prudente lors de la réunion de politique monétaire de mars.

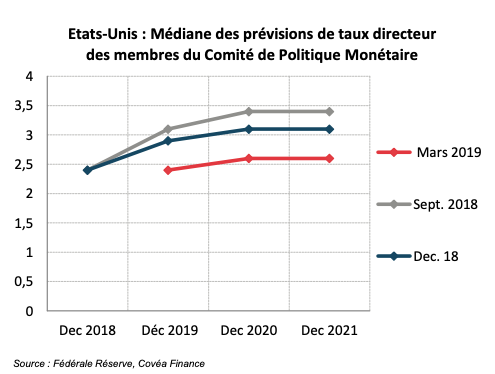

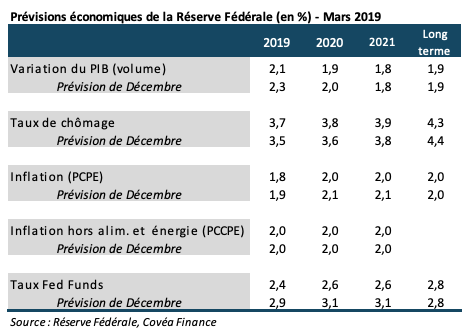

Les membres du comité de politique monétaire n’envisagent désormais plus de hausse de taux directeur en 2019, une hausse en 2020, puis de nouveau le statu quo en 2021. La comparaison avec les prévisions de décembre (2 hausses en 2019, une en 2020) illustre le changement d’approche au sein du FOMC depuis le début d’année. Les perspectives de croissance ont également été révisées en baisse pour 2019, passant de 2,3% à 2,1%, tandis que l’inflation devrait se modérer à 1,8%, contre 1,9% précédemment. Tout en actant un début d’année moins dynamique, le Président de la Fed Jerome Powell a souligné que les perspectives restent positives pour l’économie américaine. Les pressions inflationnistes étant très faibles et les risques extérieurs toujours présents, le comité juge qu’il est urgent de ne rien faire, et ce pour une période prolongée. La Fed a également fourni des précisions sur le pilotage de son portefeuille de titres : la réduction de la taille du bilan devrait s’achever en septembre 2019, signal supplémentaire de l’adoption d’un biais plus accommodant.

« Les membres du comité de politique monétaire revoient à la baisse la trajectoire du taux directeur »

Statu quo durable et perspectives révisées en baisse

« En dépit d’une révision baissière des prévisions de croissance, le comité estime que les fondamentaux restent solides »

Le comité de politique monétaire (FOMC) a opté pour le statu quo lors de la réunion de mars et confirmé que cette position devrait durer. La mise à jour des prévisions individuelles des membres du FOMC a permis d’illustrer la patience dont le FOMC compte faire preuve quant à la conduite du taux directeur. D’après la médiane de ces prévisions, les membres n’envisagent aucune hausse de taux d’ici la fin d’année 2019, puis une hausse de 0,25% en 2020 et de nouveau aucune en 2021. On peut par ailleurs relever que le statu quo en 2019 est envisagé par 11 membres sur les 17 que constituent le FOMC, ce qui suggère un consensus assez large au sein du comité. Cette trajectoire est résolument plus accommodante que celle encore envisagée en décembre dernier : la médiane des prévisions des membres du FOMC s’établissait alors à 2 hausses en 2019, puis une supplémentaire en 2020.

Le virage vers une position attentiste s’accompagne d’une révision baissière des prévisions de PIB pour 2019. L’estimation de la croissance annuelle du PIB au T4 2019 passe de 2,3% à 2,1%, et celle de 2020 s’établit à 1,9%, contre 2% en décembre. Cet ajustement rend compte d’une modération de la croissance de l’activité au premier trimestre par rapport au rythme solide du T4 2018. Les indicateurs décrivent en effet un dynamisme plus modéré sur le début d’année, que ce soit du côté de l’investissement des entreprises ou des dépenses des ménages. Par ailleurs, le FOMC cite de nouveau les développements internationaux (ralentissement en Chine et en Europe, Brexit et négociations commerciales) comme risques potentiellement baissiers pour l’activité et justifiant une approche attentiste. Ce constat posé, Jerome Powell lors de sa conférence de presse a néanmoins tenu à rappeler que les perspectives pour l’économie américaine sont positives. Les fondamentaux restent très solides selon le Président de la Fed, qui cite le dynamisme du marché du travail, le faible taux de chômage, des revenus en hausse et une confiance des entreprises et des ménages robuste. Le FOMC s’attend ainsi à une croissance encore solide en 2019, bien qu’en retrait par rapport au rythme très soutenu de 2018 (2,9% en annuel).

Du côté de l’inflation, les membres du FOMC n’anticipent aucune pression haussière à court et moyen terme. La croissance annuelle des prix est envisagée à 1,8% en 2019 (1,9% dans les prévisions de décembre) et 2% en 2020 (2,1%). Concernant le taux de chômage, les prévisions ont été révisées en légère hausse pour 2019 (3,7% de la population active contre 3,5% précédemment), tandis que la vision du taux de chômage à long terme a été revue en baisse à 4,3% contre 4,4%. Ces deux ajustements suggèrent que le FOMC anticipe des tensions moins marquées sur le marché du travail, en cohérence avec les perspectives d’inflation modérée. C’est dans ce contexte que la Réserve fédérale ne voit aucune nécessité de modifier son taux directeur au cours des prochains mois et préfère adopter une position attentiste.

Fin de la normalisation du bilan

« Le FOMC a annoncé son intention de mettre un terme à la diminution de son bilan dès septembre 2019 »

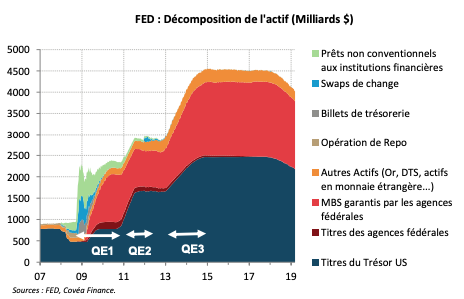

Le comité de politique monétaire a également éclairci ses intentions quant à la gestion du bilan de la Fed. Celui-ci avait atteint un point haut de plus de 4500 Mds$ fin 2014 (25% du PIB) suite aux épisodes successifs d’achats d’actifs (titres du Trésor et Mortgage Backed Securities) mis en œuvre par la Réserve fédérale depuis 2009. Dans un effort de normalisation de sa politique, la banque centrale américaine est depuis fin 2017 engagée dans un processus de dégonflement de son bilan via le non réinvestissement des titres arrivant à échéance. En mars 2019, le bilan s’est ainsi réduit à 4000 Mds$.

A l’issue de sa réunion, le FOMC a annoncé son intention de mettre un terme à la diminution de son bilan dès septembre 2019. Pour cela les réinvestissements des titres qui arrivent à échéance seront progressivement augmentés. A partir de mai, le plafond au-delà duquel les titres du Trésor sont réinvestis passera de 30 Mds$ à 15 Mds$. En prenant l’exemple d’un mois au cours duquel 40 Mds$ de titres du Trésor arrivent à échéance, le montant actuel du réinvestissement serait de 10 Mds$ (40-30). A partir de mai, le montant réinvesti passerait à 25 Mds$ (40-15). Par ailleurs, le comité prévoit qu’à compter du 1er octobre les MBS arrivant à échéance seront en partie réinvestis en titres du Trésor américain (sans biais sur les maturités). Les MBS (1600 Mds$) devraient ainsi progressivement disparaître de l’actif de la Fed, le FOMC n’excluant pas à terme la possibilité de procéder à des ventes. Le bilan de la Réserve fédérale devrait avoisiner 3500 Mds$ fin 2019, soit 17% du PIB, ce qui reste très largement supérieur à la situation pré-crise (6% du PIB). Le FOMC marque ainsi sa décision de ne pas revenir à la situation qui prévalait avant ses interventions quantitatives et de maintenir un large niveau de réserves excédentaires.

Le dégonflement du bilan a pu être interprété comme un resserrement quantitatif dans la mesure où il a réduit les réserves des banques au passif de la banque centrale (1700 Mds$ en mars). L’arrêt relativement précoce en septembre 2019 de ce processus peut être vu comme un signal supplémentaire du biais accommodant que le comité de politique monétaire est actuellement en train d’adopter, au-delà de la trajectoire du taux directeur.

Télécharger - Amérique : La fed opte pour la patience en 2019 (pdf - 586.46 Ko)

Rédigé par

Sébastien Berthelot

Ce document est établi par Covéa Finance, société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers sous le numéro 97-007, constituée sous forme de société par actions simplifiée au capital de 7 114 644 euros, immatriculée au RCS Paris sous le numéro B 407 625 607, ayant son siège social au 8-12 rue Boissy d’Anglas 75008 Paris. Ce document est produit à titre indicatif et ne peut être considéré comme une offre de vente ou un conseil en investissement. Il ne constitue pas la base d’un engagement de quelque nature que ce soit, ni une évaluation de stratégie ni aucune recommandation d’investissement dans des instruments financiers. Il contient des opinions et analyses générales et non personnalisées conçues par Covéa Finance à partir de données chiffrées qu’elle considère comme fiables au jour de leur établissement en fonction du contexte économique, mais dont l’exactitude et la validité ne sont toutefois pas garanties. Les opinions exprimées dans le document peuvent faire l’objet de modifications sans notification. Covéa Finance ne saurait être tenue responsable de toute décision prise sur la base d’une information contenue dans ce document. Ce document est la propriété intellectuelle de Covéa Finance. Toute Utilisation (définie ci-après), reproduction ou diffusion de tout ou partie du présent document devra faire l’objet d’une autorisation préalable de Covéa Finance. Le destinataire du présent document a connaissance et accepte que les données chiffrées, permettant d’établir les opinions et analyses générales et non personnalisées, peuvent être soumises à l’acquisition de droits vis-à-vis de tiers. Par conséquent, les données chiffrées ne peuvent en aucun cas faire l’objet d’une quelconque Utilisation par le destinataire du document sans l’acquisition préalable des droits nécessaires directement auprès des tiers détenteurs de ces droits. Par ailleurs, le destinataire du présent document a connaissance et accepte que Covéa Finance ne sera en rien responsable de toute utilisation faite desdites données chiffrées et assumera seul toutes les conséquences vis-à-vis des tiers détenteurs des droits associés à ces données. L’ « Utilisation » s’entend comme, et de manière non limitative, la manipulation de la donnée chiffrée, la distribution, la redistribution, l’intégration dans un système d’information ou dans des documents de tous types.